Es posible que la declaración de impuestos no sea uno de los aspectos más atractivos de tu experiencia como estudiante internacional en Estados Unidos.

Al fin y al cabo, es probable que cuando te mudaste a Estados Unidos, la gestión de tus impuestos no fuera una de tus principales preocupaciones.

Sin embargo, es crucial no menospreciar la relevancia de completar adecuadamente estos formularios: la manera en que manejes tus obligaciones fiscales como estudiante internacional puede influir considerablemente en futuras solicitudes de visado o tarjeta de residencia

Teniendo esto en cuenta, hemos elaborado esta guía práctica para estudiantes y académicos internacionales con visado F-1 en Estados Unidos. Aquí encontrarás toda la información necesaria para cumplir con tus responsabilidades fiscales.

Hemos cubierto todo lo que necesitas saber acerca de la declaración de impuestos, reembolsos, y cómo mantener una buena relación con las autoridades fiscales. ¡Comencemos!

Para ayudarte a navegar de manera sencilla por esta guía, hemos incluido los principales temas en el siguiente índice.

Índice Show

¿Qué es un visado F-1?

El visado F-1 es una visa de no inmigrante que permite a estudiantes extranjeros estudiar en Estados Unidos. Es la opción de visado más común entre los estudiantes internacionales.

¿Deben pagar impuestos los estudiantes internacionales en EE. UU.?

Los estudiantes internacionales son considerados extranjeros no residentes a efectos fiscales en EE. UU., lo que significa que solo deben pagar impuestos sobre los ingresos obtenidos en el país.

Cualquier estudiante internacional que haya estado en EE. UU. el año anterior y haya percibido ingresos, está obligado a presentar una declaración de impuestos.

¿Qué tipos de ingresos están sujetos a impuestos?

Los estudiantes internacionales con visado F-1, al ser considerados extranjeros no residentes, deben tributar en EE. UU. por los siguientes tipos de ingresos:

- Sueldos y compensaciones

- Salarios

- Propinas

- Intereses

- Dividendos

- Ciertas becas

- Premios

No hay un impuesto específico para estudiantes internacionales: el monto que deberá pagar dependerá principalmente de sus circunstancias personales.

Más información: ¿Qué ingresos deben declarar los extranjeros no residentes en EE. UU?

Impuesto federal

El impuesto federal sobre la renta es el tributo que recauda el IRS sobre los ingresos anuales de individuos, empresas, fideicomisos y otras entidades jurídicas. Se aplica a todas las fuentes de ingresos del contribuyente, incluyendo los salarios. Este impuesto es la principal fuente de ingresos del Gobierno de EE. UU.

Impuesto estatal sobre la renta

La mayoría de los estados en EE. UU. también cobran un impuesto estatal sobre la renta, además del federal. Las tasas impositivas y las deducciones varían según el estado, lo que significa que la cantidad que se pague dependerá de la ubicación. Por esta razón, los estudiantes internacionales pueden necesitar presentar una declaración de impuestos estatales y pagar el impuesto sobre la renta estatal, incluso si no presentan una declaración federal.

Nueve estados no tienen requisitos para la declaración de impuestos. Estos son:

- Alaska

- Florida

- Nevada

- New Hampshire (solo grava los ingresos de inversión, no los ingresos del trabajo)

- Dakota del Sur

- Tennessee (solo grava los ingresos del capital, no los del trabajo)

- Texas

- Washington

- Wyoming

Puede encontrar más información sobre los impuestos estatales aquí.

¿Los estudiantes con visa F-1 deben pagar impuestos durante el OPT (Entrenamiento Práctico Opcional)?

El OPT es un programa que permite a los estudiantes internacionales trabajar en EE. UU. después de graduarse y obtener experiencia práctica. Los estudiantes con visa F-1 pueden solicitar 12 meses de OPT tras completar cada nivel educativo.

Si generas ingresos durante el OPT, deberás pagar impuestos.

Los estudiantes internacionales también deben completar un formulario fiscal W-4 con su nuevo empleador al comenzar a trabajar.

Para obtener más información sobre sus responsabilidades fiscales durante el OPT, consulte esta guía.

Los estudiantes internacionales en OPT pueden preparar su declaración de impuestos fácilmente en línea utilizando el software de impuestos Sprintax Returns.

¿Los estudiantes en CPT (Entrenamiento Práctico Curricular) deben pagar algún tipo de impuesto sobre sus ingresos?

Sí – los estudiantes con visa F-1 que realicen CPT no están exentos del pago de impuestos federales. La mayoría de los estudiantes F-1 son considerados extranjeros no residentes en EE. UU. y deben presentar una declaración de impuestos de EE. UU. (formulario 1040-NR) para los ingresos generados en el país.

¡Sprintax Forms puede ayudarle a preparar sus documentos fiscales antes del empleo!

“Residencia a efectos fiscales

En EE. UU. hay tres tipos principales de residencia fiscal: residentes, no residentes y extranjeros con doble estatus.

La mayoría de las personas con visa F-1 serán clasificadas como extranjeros no residentes a efectos fiscales.

La prueba de presencia sustancial

Se considerará residente a efectos fiscales si se supera la prueba de presencia sustancial.

El IRS utiliza esta prueba para determinar si una persona que no es ciudadana estadounidense o residente permanente en EE. UU. debe tributar como residente o como extranjero no residente durante un año específico. La principal diferencia radica en que los residentes en EE. UU. tributan por sus ingresos en todo el mundo, mientras que los extranjeros no residentes solo deben declarar sus ingresos generados en EE. UU.

Para cumplir con esta prueba, es necesario estar presente en EE. UU. al menos

- 31 días o más durante el año actual, y

- 183 días o más en un período de 3 años que abarca el año actual y los 2 años anteriores, este cálculo incluye:

- Todos los días que estuvo físicamente en EE. UU. durante el año actual, y

- 1/3 de los días que estuvo físicamente en EE. UU. durante el primer año anterior al año en curso, y

- Un sexto de los días que estuvo presente físicamente en EE. UU. durante el segundo año anterior al año actual.

¿Qué significa ser no residente a efectos fiscales?

Si no se supera la prueba de presencia sustancial, se le considerará extranjero no residente a efectos fiscales. Esto implica que solo deberá tributar por los ingresos generados en Estados Unidos. Además, si su país de residencia ha firmado un convenio fiscal con EE. UU., puede estar parcial o totalmente exento de impuestos.

¿Cómo puedo identificar mi situación de residencia mientras estoy en EE. UU. con una visa F-1?

En general, los estudiantes internacionales que están en Estados Unidos con una visa F-1 son considerados extranjeros no residentes a efectos fiscales durante los primeros cinco años de su estadía en el país.

Más información: Explicación sobre la residencia fiscal en EE. UU.

El software Sprintax Returns le permitirá determinar fácilmente su situación de residencia a efectos fiscales. Simplemente cree una cuenta para comenzar.

¿Pueden los estudiantes F-1 convertirse en “residentes a efectos fiscales” bajo ciertas condiciones?

La mayoría de los estudiantes y becarios F-1 que se encuentran en EE. UU. son considerados extranjeros no residentes a efectos fiscales.

Sin embargo, algunos pueden ser clasificados como “residentes” o “extranjeros residentes”. Esto no implica que el estudiante sea un residente en el sentido general, sino que se refiere a su estatus fiscal. Se le considerará residente a efectos fiscales si supera la prueba de presencia sustancial.

Renta imponible para estudiantes internacionales

¿Qué se entiende por ingresos a efectos fiscales?

Los impuestos sobre la renta en EE. UU. pueden ser aplicados por el gobierno federal, estatal e incluso local. Como extranjero no residente a efectos fiscales, solo pagará impuestos por los ingresos generados en EE. UU. La cantidad de impuestos que deberá abonar dependerá de sus ganancias, de las tasas impositivas de cada estado y de su elegibilidad para beneficiarse de los convenios fiscales.

Estados Unidos tiene convenios fiscales con 66 países. Para los extranjeros no residentes, estos tratados pueden reducir o eliminar los impuestos estadounidenses sobre diversos tipos de servicios personales y otros ingresos, como pensiones, intereses, dividendos, cánones y ganancias de capital.

Más información: Tratados fiscales de EE. UU.: ¿en qué consisten?

Impuestos de la Seguridad Social y Medicare (FICA)

La mayoría de los estudiantes internacionales con visa F-1 que se encuentran temporalmente en EE. UU. están exentos de los impuestos FICA sobre los salarios que reciben por los servicios prestados en el país.

El Código de Rentas Internas otorga una exención de los impuestos de la Seguridad Social y Medicare a los estudiantes no inmigrantes con estatus F-1. Este período de exención se extiende por cinco años a partir de la fecha de llegada a Estados Unidos.

Más información sobre cómo solicitar la devolución de impuestos FICA aquí.

Declaración de la renta

¿Los estudiantes internacionales deben presentar una declaración de la renta?

La mayoría de los estudiantes F-1 son clasificados como extranjeros no residentes por el IRS. Como extranjero no residente, deberá presentar el formulario 1040-NR (declaración de la renta federal) para reportar sus ingresos e impuestos federales.

Incluso si no ha ganado dinero durante su estancia en EE. UU., deberá enviar el formulario 8843 al IRS antes de la fecha límite del 15 de abril de 2025.

También puede que necesite presentar una declaración de impuestos estatal, dependiendo del estado en el que se encuentre. Revise nuestra entrada de blog sobre todo lo que necesita saber acerca de la presentación de una declaración de impuestos estatal para estudiantes internacionales.

Formulario 1098-T

Muchos no residentes en EE. UU. no están seguros de si deben presentar el Formulario 1098-Т (Declaración de matrícula). Este formulario es únicamente para ciudadanos de EE. UU. y residentes, y se utiliza para calcular créditos educativos – los cuales no están disponibles para los no residentes. En otras palabras, no necesitará este formulario al realizar su declaración.

¿Cómo debo realizar la declaración de la renta con un visado F-1?

Si ha recibido ingresos de EE. UU. durante el año natural, deberá presentar el formulario 8843 y, probablemente, el formulario 1040-NR para completar su declaración de la renta.

Se le solicitará que ingrese su nombre, dirección actual y número de seguro social (SSN) o número de identificación del contribuyente individual (ITIN) del IRS, además de otra información personal general.

Prepare su declaración de impuestos como estudiante internacional de manera sencilla con Sprintax.

Inicie su declaración de impuestos F-1 aquí

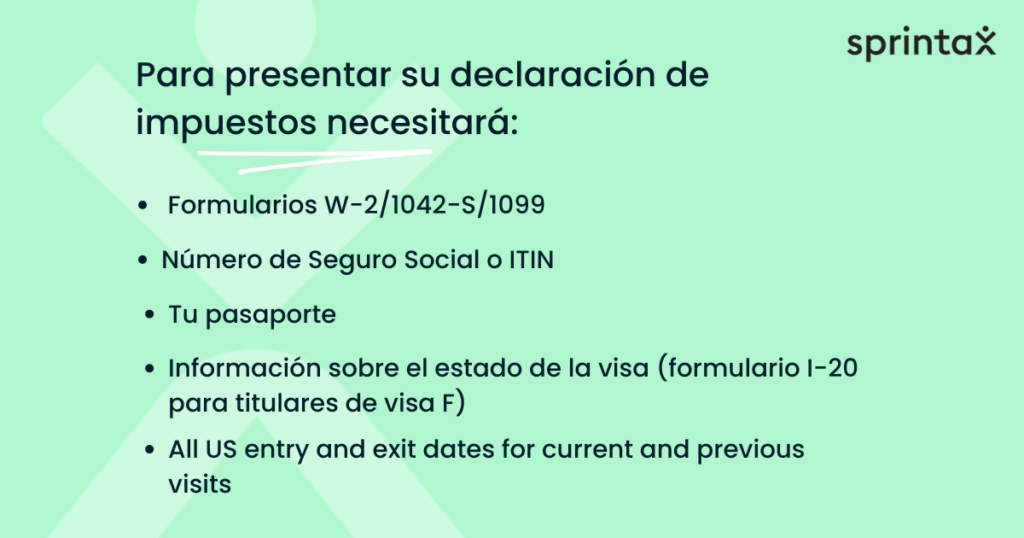

Documentos requeridos

Formulario W-2

Lo primero que necesitará es su formulario W-2, oficialmente llamado “Declaración de salarios e impuestos”. Este es un formulario fiscal del IRS que se usa para declarar los salarios pagados a los empleados y los impuestos retenidos. Necesitará el W-2 para presentar su declaración de la renta, y su empleador se lo entregará a finales de enero. En él se reflejan los ingresos del año anterior y los impuestos retenidos.

Número de Seguro Social o ITIN

También necesitará su número de Seguro Social o ITIN.

Formulario 1042-S

Si ha recibido una beca sujeta a impuestos, (como un estipendio o una ayuda para alojamiento), su institución educativa le proporcionará un formulario 1042-S.

Formulario 1099

También podría recibir un formulario 1099, aunque es menos frecuente; esto suele ocurrir si ha obtenido ingresos por alquiler, inversiones o si ha trabajado como contratista independiente.

¿Requieren los estudiantes F-1 un ITIN?

Algunos estudiantes internacionales podrían necesitar un ITIN, dependiendo de sus circunstancias personales.

No obstante, no necesitará un ITIN si

- ya cuenta con un número de Seguro Social (SSN), o

- cumple con los requisitos para obtener un SSN, o

- únicamente debe presentar el formulario 8843 del IRS.

Prepare su declaración de impuestos para estudiantes internacionales aquí.

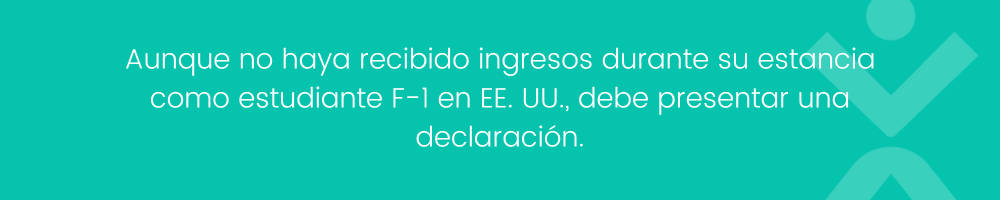

No ha obtenido ingresos en EE. UU. ¿Aun así debe presentar su declaración de la renta?

Aunque no haya recibido ingresos durante su estancia como estudiante F-1 en EE. UU., debe presentar una declaración.

Es necesario enviar el formulario 8843 al IRS antes de la fecha límite.

Este formulario no es una declaración de impuestos, sino un documento que el gobierno de EE. UU. exige a ciertos extranjeros no residentes con visados F-1, J-1, F-2 o J-2 como parte de la prueba de presencia sustancial (se proporciona más información sobre este requisito a continuación).

Fecha límite para la declaración de la renta

El plazo para que todos los estudiantes F-1 presenten sus documentos fiscales es el lunes 15 de abril de 2025.

No cumplir con esta fecha podría resultar en sanciones no deseadas y afectar sus oportunidades de obtener un visado estadounidense o una Tarjeta Verde en el futuro.

Cómo solicitar una prórroga para presentar impuestos

Si no puede enviar su declaración federal antes de la fecha límite, es posible solicitar una prórroga automática de 6 meses. Para solicitar el plazo adicional, deberá presentar el “Formulario 4868: Application for Automatic Extension of Time to File US Individual Income Tax Return” (Solicitud de prórroga automática para presentar la declaración del impuesto sobre la renta de personas físicas en EE. UU.) antes de la fecha límite original.

Es importante recordar que el Formulario 4868 extiende el plazo para presentar la declaración, pero no el plazo para pagar los impuestos adeudados.

Si debe algún impuesto, deberá estimar el monto en el Formulario 4868 y pagar cualquier saldo pendiente en ese momento.

¿Pueden los estudiantes internacionales presentar la declaración de impuestos en línea?

Sí. pueden presentar sus declaraciones de impuestos federales como no residentes de forma electrónica a través de Sprintax. Más información aquí.

¿A dónde debo enviar mi declaración de impuestos?

La dirección para enviar sus formularios variará según su lugar de residencia durante su estancia.

Por lo general, deberá enviar su declaración de impuestos al Servicio de Impuestos Internos del Departamento del Tesoro correspondiente al estado en el que ha estado residenciado.

¿Qué sucede si los estudiantes internacionales no presentan la declaración de impuestos en EE. UU.?

Es fundamental que cumpla con esta obligación, ya que no presentar la declaración a tiempo puede resultar en multas y sanciones indeseadas, además de afectar sus posibilidades de obtener un visado estadounidense o una tarjeta de residencia en el futuro.

El año pasado presenté incorrectamente la declaración de impuestos F-1. ¿Qué debo hacer?

El IRS comprende que el código tributario es complicado y que las personas pueden cometer errores en sus documentos. Estos problemas pueden variar desde omitir la firma en un formulario hasta errores significativos, como reportar ingresos incorrectos o calcular mal una deducción.

Para corregir su declaración de impuestos , necesitará tres elementos: un formulario 1040X, su declaración de impuestos original y cualquier nuevo documento que sea necesario.

Una vez completado el formulario, deberá enviarlo por correo al IRS junto con toda la documentación requerida. Las declaraciones enmendadas solo se presentan en formato papel.

Puede preparar fácilmente su declaración de impuestos enmendada utilizando Sprintax. Modifica su declaración de la renta 1040NR

¿Los estudiantes internacionales tienen derecho a devolución de impuestos?

Una de las preguntas más comunes que recibimos es: “¿Los estudiantes internacionales pueden recibir una devolución de impuestos?”.

¡Sí! Muchos estudiantes internacionales con visa F-1 pueden solicitar reembolsos de impuestos en EE. UU.

Pueden reclamar sus devoluciones presentando su declaración de la renta.

¿Puede un estudiante F-1 solicitar la devolución de impuestos de su beca?

Un estudiante con visa F-1 puede solicitar la devolución de impuestos sobre su beca si esta está total o parcialmente cubierta por un tratado fiscal.

¿Cómo pueden los estudiantes internacionales solicitar la devolución de impuestos FICA?

La mayoría de los estudiantes F-1 no están obligados a pagar el impuesto FICA. Solo se estará obligado a pagar este impuesto si la persona ha estado en EE. UU. por más de cinco años.

Si se le han retenido por error impuestos de la Seguridad Social o de Medicare de un pago que no está sujeto a estos impuestos, comuníquese con la empresa que realizó la retención para que le reembolsen el monto correspondiente. Si no logra que la empresa le devuelva la cantidad total, presente una solicitud de reembolso.

Puede solicitar su devolución de impuestos FICA directamente al IRS. También tiene la opción de solicitar su reembolso de impuestos FICA a través de Sprintax.

Sprintax es la manera más fácil de determinar si tiene derecho a un reembolso de impuestos. Le asistiremos en la preparación de los formularios necesarios antes de enviarlos al IRS.

Para solicitar un reembolso de impuestos FICA con el IRS, necesitará el Formulario 843 (Solicitud de reembolso y solicitud de reducción).

Adjunte los siguientes documentos al formulario 843:

- Una copia de su formulario W-2 para evidenciar el monto de los impuestos de la Seguridad Social y Medicare retenidos,

- Una copia de la página de su pasaporte que contenga el sello del visado,

- Formulario I-94 del INS,

- Si aplica, el formulario I-538 del INS, que es la Certificación del funcionario escolar designado, y

- Una declaración de su empleador que indique el monto del reembolso proporcionado por él, así como el importe del crédito o reembolso que su empleador reclamó o que usted autorizó a reclamar. Si no puede obtener esta declaración de su empleador, deberá incluir esta información en su propia declaración y explicar por qué no presenta la declaración del empleador

- Si corresponde, el Formulario 8316, que contiene información sobre la solicitud de reembolso del impuesto de la Seguridad Social retenido erróneamente sobre los salarios percibidos por un extranjero no residente con un visado de tipo F, J o M (PDF)

Presente el formulario 843 (con los anexos) en la oficina del IRS donde se presentaron los formularios 941 de su empresa. Puede encontrar la oficina del IRS correspondiente a su empleador consultando la sección Dónde presentar declaraciones de impuestos en el sitio web del IRS.

Exenciones fiscales y deducciones del visado F-1

¿Puede solicitar alguna deducción en su declaración de impuestos F-1?

La deducción de impuestos estatales y locales (SALT) reduce la renta imponible en función de la cantidad pagada al gobierno estatal y local durante el año fiscal. La mayoría de los no residentes, (incluidos estudiantes y otros visitantes en intercambio) solo pueden utilizar SALT como una deducción detallada en su Anexo A, del formulario 1040NR.

Existen límites para las deducciones SALT de hasta 10,000 dólares, aunque esto puede no afectar a la deducción a la que la mayoría de los estudiantes y becarios tienen derecho. Sin embargo, algunos no residentes que enfrentan impuestos estatales y locales más altos pueden no ser capaces de utilizar la totalidad de esta deducción.

¿Pueden los estudiantes F-1 reclamar la exención personal?

No. La exención personal para los estudiantes internacionales F-1 se redujo de 4,050 $ a 0 $ en 2018.

¿Qué es la Deducción Estándar y pueden reclamarla los estudiantes F-1?

En Estados Unidos, la Deducción Estándar es una cantidad que algunos contribuyentes pueden deducir de sus ingresos antes de calcular el impuesto.

Los extranjeros no residentes no pueden reclamar la deducción estándar. Sin embargo, existe una norma especial que se describe a continuación, para ciertos extranjeros no residentes de la India, quienes pueden solicitarla bajo el artículo 21 del Tratado de Impuesto sobre la Renta entre EE. UU. y la India.

Esta norma se aplica a los estudiantes y aprendices de negocios que pueden beneficiarse de las disposiciones del apartado 2 del artículo 21 del Tratado Estados Unidos-India en materia de impuesto sobre la renta. Estos individuos pueden solicitar la deducción estándar, que no opten por las deducciones detalladas.

Los estudiantes internacionales también pueden beneficiarse de un tratado fiscal con su país de origen. Estados Unidos tiene acuerdos sobre el impuesto sobre la renta con 66 países.

Según estos tratados, los residentes (no necesariamente ciudadanos) de países extranjeros pueden acceder a una tasa impositiva reducida o incluso estar exentos del impuesto de EE. UU. UU. del impuesto sobre la renta por ciertos ingresos que obtienen de fuentes situadas dentro del país. Estas tasas reducidas y exenciones varían según el país y el tipo de ingreso.

Otras preguntas frecuentes

¿Los titulares de visados F-1 pagan más o menos impuestos que los de visados H-1B?

En general, si tanto los titulares de visados F-1 como los de H-1B son considerados extranjeros no residentes, se les aplicará la misma tasa impositiva en función de su nivel de ingresos.

En ciertos casos, los estudiantes con visado F-1 pueden beneficiarse de un tratado fiscal que reduzca o exonere completamente sus ingresos de impuestos. En estas situaciones, se reembolsará al estudiante F-1 el monto que haya pagado de más.

Puede encontrar una guía detallada sobre la declaración de impuestos para titulares de visado H-1B aquí.

¿Qué formulario de declaración de impuestos debo presentar al cambiar del visado F-1 al H-1B?

No es necesario presentar un formulario especial al cambiar del visado F-1 al H-1B.

Si una persona realiza este cambio, puede seguir siendo considerada como extranjero no residente a efectos fiscales. En este caso, deberá presentar el formulario 1040NR ante la Agencia Tributaria.

El visado H-1B no es un visado exento: si el titular permanece en EE. UU. por más de 183 días con este estatus, se le considerará residente a efectos fiscales y deberá presentar el formulario 1040 correspondiente a residentes.

¿Los estudiantes F-1 deben pagar impuestos sobre sus ganancias de capital en EE. UU.?

Los estudiantes F-1 que lleguen a EE. UU. con la intención de residir en el país por más de un año están sujetos a un impuesto del 30% sobre sus ganancias de capital durante cualquier año fiscal en el que permanezcan en EE. UU. por 183 días o más, a menos que un tratado fiscal establezca un tipo impositivo inferior.

Esto implica que dichas ganancias de capital no están directamente relacionadas con la realización de una actividad comercial o empresarial en Estados Unidos. Estas ganancias se informarán en la página 4 del formulario 1040NR, ya que se gravan a una tasa fija del 30% o a una tasa reducida según un tratado fiscal.

Más información: ¿Los no residentes tributan por las ganancias de capital?

¿Deben presentar declaración de impuestos los becarios de verano con visado F-1?

Sí, si ha generado ingresos como becario.

Si no ha recibido ingresos, debe completar el formulario 8843.

Soy estudiante F-1 y estoy casado, ¿puedo presentar una declaración de impuestos conjunta?

En general, las personas casadas con un visado F-1 no tienen la opción de presentar una declaración conjunta.

No obstante, los estudiantes F-1 pueden presentar declaraciones conjuntas si su cónyuge es ciudadano o residente de EE. UU.

Si ambos cónyuges tienen un visado F-1 y no son considerados residentes a efectos fiscales, deben declarar su estado civil como “Casado que presenta declaración por separado”.

¿Pueden los estudiantes internacionales donar plasma y debe incluirse en la declaración de la renta?

Sí, un estudiante internacional puede donar productos sanguíneos.

No existen requisitos de ciudadanía o visado para donar sangre, aunque se le solicitará una identificación (licencia de conducir, pasaporte, tarjeta de donante, o credencial de estudiante con foto) y responder a algunas preguntas de selección.

Los ingresos obtenidos por la donación de plasma son considerados ingresos sujetos a impuestos.

Por lo tanto, estos aparecerán en un formulario 1099-MISC y deberán ser declarados al presentar su declaración de impuestos de no residente en EE. UU. (1040-NR).

¿Quién puede ayudarme con mi declaración de impuestos como estudiante internacional?

Usted mismo puede presentar su declaración de impuestos directamente al IRS. No obstante, cada año muchos estudiantes internacionales con visa F-1 se sienten inseguros al enfrentar el proceso de declaración de impuestos estadounidenses y buscan la ayuda de un agente fiscal o contador para que los asista.

Es importante ser cuidadoso al elegir quién le ayudará con sus impuestos.

¿Pueden los estudiantes internacionales utilizar TurboTax?

Muchos estudiantes internacionales con visa F-1 consideran usar TurboTax para hacer sus declaraciones de impuestos, pero TurboTax es un servicio diseñado para residentes.

Este servicio, el mayor en línea para la preparación de impuestos en línea en los EE.UU., ofrece una gran ayuda a millones de residentes de EE. UU. para gestionar sus impuestos y solicitar reembolsos; sin embargo, su uso está limitado a residentes.

Si un estudiante internacional utiliza TurboTax, estará presentando sus impuestos como residente. Lo cual resultará en una declaración incorrecta y podría generar multas y sanciones.

Sprintax es el socio recomendado de TurboTax para quienes no son residentes.

¿Por qué usar Sprintax?

Sprintax es el socio recomendado de TurboTax para quienes no son residentes y el único software en línea especializado en la preparación de impuestos federales y estatales para no residentes en EE. UU..

Al crear una cuenta en Sprintax, puede preparar de manera sencilla la declaración de impuestos de no residente 1040NR y el formulario 8843.

Sprintax también le ayuda a reclamar la devolución máxima de impuestos permitida por ley.

Con Sprintax, usted puede:

- Reducir tiempo y estrés

- Confirmar su estatus de residencia

- Enviar electrónicamente su declaración de impuestos federales

- Preparar una declaración de impuestos estatal en EE. UU. que cumpla con todos los requisitos

- Solicitar el reembolso máximo de impuestos en EE. UU.

- Resolver sus dudas sobre impuestos en cualquier momento con nuestro equipo de Chat en Vivo disponible 24/7.

Complete su declaración de impuestos como estudiante internacional con Sprintax.

Únese a más de 250,000 personas que han utilizado Sprintax, el software especializado en declaraciones de impuestos para extranjeros no residentes en EE. UU.