¿Qué son los convenios fiscales y cómo pueden ayudar a reducir su carga tributaria?

Si usted es extranjero no residente en Estados Unidos, puede que se pregunte si existen beneficios fiscales que le permitan reducir el monto de sus impuestos.

Aunque la respuesta probablemente sea “sí”, el monto exacto de su beneficio dependerá de sus circunstancias personales.

Para comenzar, es recomendable revisar si tiene derecho a alguna de las ventajas de los convenios fiscales.

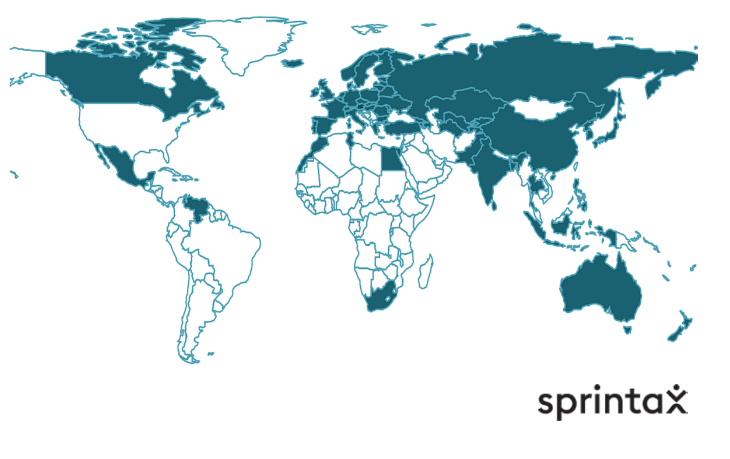

Estados Unidos ha firmado convenios fiscales con 67 países, y si califica para alguno de ellos, podría reducir significativamente su carga tributaria.

En esta guía, analizaremos en detalle los beneficios de estos convenios: en qué consisten y cómo puede solicitarlos exactamente.

Visión general Show

¿Qué es un convenio fiscal con EE. UU.?

Los convenios fiscales de EE. UU., también conocidos como convenios de doble imposición (CDI), son acuerdos específicos entre EE. UU. y otros países que determinan cómo deben tributar los no residentes en cada país.

Generalmente, gracias a estos convenios fiscales, los residentes de países extranjeros, incluidos los estudiantes y becarios, pueden tributar a un tipo impositivo reducido y acceder a exenciones en diversos tipos y conceptos de ingresos.

Esto representa una excelente oportunidad para ahorrar en impuestos, por lo que es fundamental asegurarse de reclamar los beneficios a los que se tiene derecho.

La publicación 901 del IRS (o el propio documento del convenio fiscal) le informarán si un convenio fiscal de EE. UU. con un país específico ofrece un tipo reducido del impuesto sobre la renta para los no residentes.

¿Qué países tienen un convenio de doble imposición con EE. UU.?

Actualmente, la red de convenios fiscales de EE. UU. incluye 66 países de todo el mundo:

| Armenia | Alemania | Australia | Austria | Azerbaiyán | Bangladesh |

| Barbados | Bélgica | Bielorrusia | Bulgaria | Canadá | China |

| Chipre | Corea | Dinamarca | Egipto | Eslovenia | España |

| Estonia | Filipinas | Finlandia | Francia | Georgia | Grecia |

| Hungría | India | Indonesia | Irlanda | Islandia | Israel |

| Italia | Jamaica | Japón | Kazajstán | Kirguistán | Letonia |

| Lituania | Luxemburgo | Malta | Marruecos | México | Moldavia |

| Noruega | Nueva Zelanda | Países Bajos | Pakistán | Polonia | Portugal |

| Reino Unido | República Checa | República Eslovaca | Rumanía | Rusia | Sri Lanka |

| Sudáfrica | Suecia | Suiza | Tailandia | Tayikistán | Trinidad |

| Túnez | Turkmenistán | Turquía | Ucrania | Uzbekistán | Venezuela |

¿Quién puede beneficiarse de las ventajas de un convenio fiscal?

La posibilidad de acogerse a la desgravación fiscal dependerá de cuatro factores:

- Su tipo de visado

- Su tipo de ingresos

- El tipo de trabajo por el que se le remunera

- La duración de su estancia en EE.UU.

Con Sprintax, determine fácilmente en línea si cumple con los requisitos para beneficiarse del convenio fiscal.

¿Qué tipos de salarios pagados a un extranjero no residente están exentos en virtud de un convenio fiscal?

El tipo de desgravación fiscal que puede reclamar mediante un convenio de doble imposición dependerá del tratado que EE. UU. tenga con su país de origen.

A continuación, se presentan algunos ejemplos de beneficios que puede solicitar en EE. UU. en virtud de estos convenios fiscales.

Convenio fiscal entre EE. UU. e India

A continuación, destacamos algunos de los artículos más importantes del convenio fiscal que los ciudadanos indios deben conocer.

ARTÍCULO 21 – Pagos recibidos por estudiantes y aprendices

Si es un estudiante internacional de la India en EE. UU. con un visado de estudiante (como F-1 o J-1), es posible que no deba pagar impuestos sobre ninguna subvención, beca o salario recibido para su manutención, educación o capacitación.

El artículo 21 también permite a los estudiantes y aprendices indios aplicar la deducción estándar (14,600 USD para el año fiscal 2024). La deducción estándar en su declaración de impuestos puede variar de un año a otro.

ARTÍCULO 22 – Pagos recibidos por profesores, maestros y becarios de investigación

Los ciudadanos indios que se encuentren en EE. UU. para enseñar o investigar en una universidad o colegio pueden estar exentos de impuestos sobre los ingresos obtenidos de estas actividades durante los primeros dos años desde su llegada con este propósito.

Nota: este convenio fiscal es retroactivo. Si el profesor o investigador permanece en EE. UU. por más de 24 meses, podría perder todos los beneficios y verse obligado a pagar impuestos sobre los ingresos previamente exentos bajo el tratado fiscal en años anteriores.

Caso práctico de convenio fiscal (tributación en 2024)

Advik Patel llegó a los Estados Unidos desde India por primera vez con una visa F-1 en 2021. En 2024 comenzó un puesto de OPT (formación práctica opcional). Según los requisitos de su visado, se le concede permiso para trabajar y ya ha recibido su SSN.

1. Residencia

Advik se considera no residente a efectos fiscales, ya que aún se encuentra en su cuarto año con el estatus de visa F-1.

2. Tipo de ingresos

Advik está trabajando como investigador como parte de su OPT. Los salarios que se le pagan se consideran compensación durante el estudio y la formación.

3. Formularios fiscales

Advik no necesita presentar el formulario 8233 para sus ingresos, ya que estos están exentos conforme al tratado fiscal entre EE. UU. e India.

Sin embargo, debe completar el formulario W-4 de la misma manera que lo haría un residente fiscal, incluyendo las exenciones y desgravaciones aplicables.

Los estudiantes o aprendices de la India pueden beneficiarse de la deducción estándar y, cuando corresponda, de los créditos fiscales por hijos y otras personas a su cargo (si cumple ciertos requisitos).

Al final del año, Advik recibirá el formulario W-2, y la deducción estándar se aplicará en el cálculo del impuesto sobre la renta, tal como ocurre para los residentes fiscales. Además, está exento del pago de los impuestos FICA y FUTA. Como no residente, está exento de pagar los impuestos FICA y FUTA.

4. Determinación del convenio fiscal

Advik puede aplicar la deducción estándar de 14,600 $ y, cuando corresponda, los créditos fiscales de residente en su declaración de impuestos de 2024.

Determine su elegibilidad para el tratado fiscal fácilmente en línea con Sprintax.

Acuerdo de convenio fiscal entre EE. UU. y China

El tratado fiscal entre EE. UU. y China aborda la doble imposición de diversos tipos de ingresos, incluidos salarios, dividendos y ganancias de capital.

Este acuerdo asegura que ningún contribuyente esté sujeto a una retención fiscal superior a la más alta de las tasas impositivas de ambos países, y también especifica dónde deben pagarse los impuestos, lo cual generalmente depende de la procedencia de los ingresos.

ARTÍCULO 19 – Maestros, profesores e investigadores

Los ciudadanos chinos que se encuentren en EE. UU. con el propósito principal de enseñar, dar conferencias o realizar investigaciones en una universidad, colegio, escuela u otra institución educativa o científica acreditada están exentos de impuestos en EE. UU. durante un período total de tres años.

ARTÍCULO 20 – Estudiantes y aprendices

Los estudiantes, aprendices o becarios chinos están exentos de impuestos en EE. UU. (durante el tiempo razonablemente necesario para completar su educación o formación) por los siguientes conceptos

- Los pagos recibidos del extranjero para su manutención, educación, estudio, investigación o formación

- Becas o premios otorgados por un gobierno, una organización científica, educativa u otra entidad exenta de impuestos

- Ingresos (no superiores a 5,000 dólares) provenientes de servicios personales prestados en EE. UU.

Caso práctico de convenio fiscal (tributación en 2024)

Zhang Wei llegó de China con un visado de estudiante F-1 por primera vez en 2021 y comenzó su OPT en 2024. De acuerdo con las condiciones de su visado, se le permite trabajar y ya ha recibido SU SSN.

1. Residencia

Zhang se clasifica como no residente a efectos fiscales, ya que aún se encuentra en su cuarto año con el estatus de visa F-1.

2. Tipo de ingresos

Zhang está empleado como investigador en el marco de su OPT. Los salarios que recibe se consideran compensación por estudios y formación (código de ingresos 20).

3. Formularios fiscales

Zhang debe presentar el formulario 8233 para los ingresos que están exentos bajo el convenio fiscal con China, así como un W-4 (etiquetado como NRA) para cualquier ingreso que supere los 5,000 $ y que esté cubierto por el convenio fiscal.

Los ingresos sujetos al tratado fiscal están gravados al 0%, mientras que todos los demás ingresos se gravan según la tasa progresiva para el impuesto federal.

Al finalizar el año, Zhang debe recibir dos documentos fiscales: el 1042-S, que refleja los ingresos cubiertos por el tratado fiscal, y el formulario W-2, en caso de tener ingresos que excedan lo que está protegido por el tratado. Como no residente, está exento de pagar impuestos FICA y FUTA.

4. Determinación del convenio fiscal

Zhang puede recibir hasta los primeros 5,000 $ en compensación libre de impuestos por su actividad de estudio y formación. La exención fiscal otorgada por el convenio se aplica únicamente durante el tiempo necesario para completar su educación o capacitación. Además Zhang debe cumplir con los requisitos de su visado.

Acuerdo de convenio fiscal entre EE. UU. y Canadá

Artículo 20 – Estudiantes

Los ciudadanos canadienses que se encuentren en EE. UU. como estudiantes internacionales están exentos del pago de impuestos sobre cualquier ingreso obtenido en el país por actividades relacionadas con la educación, la formación o el sustento.

Nota: Cualquier ciudadano canadiense, (incluidos estudiantes, practicantes, profesores e investigadores, así como otros titulares de visados que no sean considerados residentes), puede estar exento de impuestos sobre un máximo de 10 000 $ en ingresos por servicios personales. Esto incluye el OPT, la enseñanza y la investigación, siempre que sus ingresos totales no superen o sean iguales a 10 000 $.

Si los ingresos exceden los 10 000 $, se deberá pagar impuestos en EE. UU. sobre el total. El artículo del convenio fiscal que regula estos ingresos es el ARTÍCULO 15 – Servicios personales dependientes.

Convenio fiscal entre EE. UU. y Alemania

ARTÍCULO 20 – Profesores visitantes; estudiantes y becarios

Los ciudadanos alemanes que lleguen a EE. UU. como profesores o maestros en universidades, colegios, escuelas u otras instituciones educativas acreditadas, o en centros públicos de investigación, no estarán sujetos a impuestos estadounidenses sobre los ingresos generados por estas actividades (durante un período de hasta dos años desde su llegada).

Además, los estudiantes alemanes que estudien en EE. UU. pueden beneficiarse del convenio fiscal en relación con cualquier ingreso que obtengan vinculado a su formación, educación o manutención.

Los estudiantes alemanes no deberán pagar impuestos sobre becas, asignaciones o premios recibidos de organizaciones privadas sin ánimo de lucro, como religiosas, benéficas, científicas, literarias o educativas, o de instituciones públicas similares en EE. UU.

Los estudiantes alemanes no deberán pagar impuestos sobre los ingresos por servicios personales dependientes (que incluyen sueldos, salarios, honorarios, primas, comisiones y términos similares para pagos a empleados) que no superen los 9,000 $, durante un período de hasta 4 años desde su llegada a EE. UU.

Acuerdo de convenio fiscal entre EE. UU. y Filipinas

ARTÍCULO 21 – Profesores

Cuando un residente de Filipinas se encuentre en EE. UU. para enseñar o realizar investigaciones (o ambas actividades) en una universidad u otra institución educativa acreditada, los ingresos generados por estas actividades estarán exentos de impuestos durante los primeros dos años (siempre que su estancia se prevea que dure ese tiempo).

ARTÍCULO 22 – Estudiantes y becarios

Si un ciudadano de Filipinas está en EE. UU. para estudiar, investigar o recibir formación en una universidad, no estará obligado a pagar impuestos (durante los primeros 5 años a partir de su llegada) sobre:

- Regalos recibidos del extranjero destinados a manutención, educación, estudio, investigación o formación.

- Becas, subsidios o premios

- Ingresos de (3,000 $ o menos) por servicios personales prestados.

Convenio fiscal entre EE. UU. y Corea del Sur

ARTÍCULO 20 – Profesores

Los ciudadanos de Corea del Sur que se encuentren legalmente en EE. UU. para enseñar o realizar investigaciones estarán exentos de impuestos sobre los ingresos generados por estas actividades durante sus primeros dos años, siempre que su estancia se prevea que durará dos años.

ARTÍCULO 21 – Estudiantes y becarios

Los estudiantes internacionales de Corea del Sur que se encuentren en EE.UU. para estudiar, formarse o investigar en una universidad estarán exentos de impuestos sobre cualquier beca, asignación, premio o ingreso (igual o inferior a 2,000 $) procedente de servicios personales prestados.

Acuerdo de convenio fiscal entre EE. UU. y Francia

ARTÍCULO 21 – Estudiantes y becarios

Los ciudadanos franceses que se encuentren en EE. UU. para estudiar, realizar prácticas o investigar no estarán sujetos a impuestos estadounidenses sobre los ingresos obtenidos por:

- Donaciones recibidas del extranjero con el propósito de manutención, educación, estudio, investigación o formación

- Subvenciones, subsidios o premios

- Ingresos (de 5,000 $ o menos) por servicios personales prestados

* En todos los convenios fiscales que mencionan la “investigación”, esta debe ser sin fines de lucro y de interés público.

¿Cómo puedo solicitar los beneficios del convenio fiscal?

Al comenzar a trabajar en EE. UU., su empleador le solicitará que complete ciertos formularios de nómina importantes, como los formularios W8-BEN y 8233).

Estos formularios son fundamentales para asegurar que se apliquen los beneficios del convenio fiscal a sus ingresos y que se retenga la cantidad correcta de impuestos.

Completar estos formularios puede ser complicado, por lo que es importante dedicar el tiempo necesario para asegurarse de que se llenen correctamente.

¿Cómo se completa el formulario W-8BEN?

Para reclamar un beneficio fiscal por una beca o subvención no compensatoria, es necesario completar un formulario W-8BEN.

Para llenar su formulario W-8BEN, necesitará conocer su:

- Nombre

- País de origen

- NIF

¿Qué es el formulario 8233?

Si es un estudiante internacional y desea solicitar un beneficio del convenio fiscal sobre los ingresos provenientes de servicios personales, becas compensatorias o subvenciones, deberá completar un Formulario 8233 y presentarlo a su universidad.

Nota: Debes completar un formulario 8233 por separado:

- Por cada ejercicio fiscal

- Para cada agente de retención (Universidad)

- Para cada tipo de ingreso

Para llenar el formulario 8233, necesitarás la siguiente información:

- Datos personales, como nombre, NIF y dirección en su país de residencia

- Una descripción de los servicios prestados y el monto total de los ingresos obtenidos

- El convenio específico en el que basa su solicitud de exención fiscal

Detalles sobre su tipo de visa para EE. UU.:

- La fecha de entrada a EE. UU. y la fecha de expiración de su estatus actual de no inmigrante.

- También puede ser necesario proporcionar una copia de su visa

Si va a comenzar a trabajar en EE. UU. y necesita asistencia para completar sus documentos laborales, Sprintax Forms (anteriormente Sprintax TDS) puede ofrecerle ayuda.

¿Puedo solicitar beneficios fiscales en mi declaración de la renta?

Sí, si pagó más impuestos de los necesarios durante el año o no presentó a tiempo los formularios W-8BEN o 8233, tiene derecho a solicitar una devolución de impuestos.

Puede reclamar este reembolso al presentar su declaración de impuestos anual 1040NR al final del año fiscal.

¿Quién puede ayudarme a reclamar los beneficios de mi convenio fiscal?

Si le resulta complicado entender los impuestos en EE. UU., hay buenas noticias: puede contar con ayuda.

Sprintax es el único software en línea diseñado para el proceso de impuestos de no residentes en EE. UU.

Le ayudamos a presentar sus declaraciones de impuestos federales y estatales, asegurándonos de que cumple con todos los requisitos del IRS y de que reclama todas las deducciones fiscales a las que tiene derecho, (incluyendo los beneficios de convenios fiscales).

Al elegir Sprintax Returns (anteriormente Sprintax preparación de impuestos), recibe un servicio sin complicaciones de principio a fin. Además, si tiene alguna duda, nuestro equipo de chat en vivo está disponible 24/7 para brindarle asistencia.

Además, si estás por comenzar un nuevo empleo (o puesto OPT/CPT) y anticipas recibir una beca, subvención u otro tipo de ingreso durante tus estudios o investigación, también podemos ayudarte a completar los formularios de precontratación necesarios. De esta manera se asegurará de no pagar más impuestos de los necesarios sobre sus ingresos.

Complete sus formularios de precontratación con Sprintax Forms