Aceptémoslo – El tema de impuestos es muy aburrido!

Y cuando vas a EE.UU. como participante J1 o estudiante internacional, el sistema tributario local será probablemente lo último en lo que pienses.

Sin embargo, aburrido o no, el cumplimiento con las autoridades fiscales– el IRS – es crucial para todo participante J1 o estudiante internacional. En efecto, es una de las condiciones de tu visa! Y el manejo de tus asuntos fiscales en territorio americano. puede jugar un papel muy importante en el resultado de tu futura visa o aplicación para una Green Card.

Pero, hacer una lectura rápida sobre los impuestos de EE.UU. al llegar al país, puede ahorrarte muchos dolores de cabeza en el futuro.

Como no-residente, hay un número de formularios y documentos con los que necesitas familiarizarte mientras te encuentres allá

En este blog, encontrarás una guía de 5 de los documentos fiscales más importantes y los casos en que deben ser utilizados, por qué necesitas presentarlos, y la manera más fácil de completar cada uno.

Los documentos que veremos serán:

Términos clave

Pero antes de empezar, hay un par de términos clave que verás en muchos formularios. Estos términos, a menudo pueden causar una confusión, teniendo esto en cuenta, vamos a explicarlos a continuación.

Tax year – Año fiscal

Un ‘año fiscal’ en EE.UU. se cuenta del 1 Enero – 31 Diciembre. Una de las fechas más importantes durante el ‘año fiscal’ es el 15 Abril– esta es la fecha límite de presentación de impuestos. La declaración de impuestos a presentar siempre debe contener la información del año fiscal anterior.

Aunque el año fiscal en EE.UU. es igual al año calendario debes saber que no en todos los países un año fiscal coincide de esa manera con el año calendario al que estamos acostumbrados, esa es la razón por la que debes tener en cuenta que un término como este tiene tanta importancia.

Residency status – Estatus de residencia

La mayoría de los estudiantes internacionales serán tratados de manera diferente a los ciudadanos americanos en cuanto a impuestos. Por no ser ciudadanos, ni residentes, estos son considerados ‘Nonresident aliens’ para efectos fiscales en EE.UU.

Obtenga más información sobre cómo determinar su estado de residencia aquí.

Withholding Agent – Agente de retención

Por lo general, una organización que pague sus ingresos también retendrá impuestos de esos ingresos. Esta organización es conocida como ‘withholding agent’.

En otras palabras, si recibes ingresos de tu empleador (en caso de participantes J1) o de tu universidad en EE.UU. (en caso de estudiantes) estos serán tus agentes de retención – ‘withholding agent’.

Tax Treaty – Tratado fiscal

Un ‘tax treaty’ es un acuerdo entre dos países sobre la imposición de impuestos sobre sus residentes.

Muchos participantes J1 o estudiantes pueden aprovechar los beneficios de los tratados fiscales y hacer uso del derecho a reducciones en la cantidad de impuestos que se deducen de su salario.

Taxpayer Identification Number (TIN) – Número de identificación del contribuyente

El ‘Taxpayer Identification Number’ (TIN) es un número único que se utiliza para identificar a cada contribuyente de impuestos en EE.UU.

Dos de los tipos más comunes de TIN incluyen el ‘Social Security Number’ (SSN) y el ‘Individual Taxpayer Identification Number’ (ITIN).

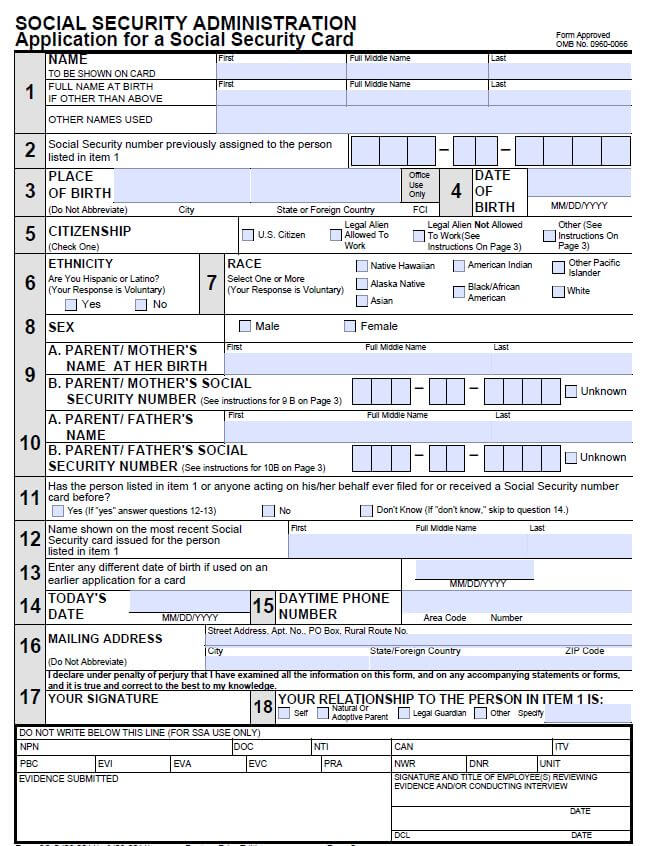

1. Form SS-5 & W-7

Una de las primeras cosas que debes hacer al llegar a EE.UU. es solicitar el Social Security Number (SSN) si tu propósito es trabajar allá.

No podrás trabajar ni obtener ingresos en EE.UU. sin un TIN que el IRS pueda usar para identificarte.

El SSN es el tipo de identificación más común e importante si estás autorizado a trabajar en EE.UU.

Puedes aplicar por un Social Security Card en la oficina de ‘Social Security Administration’ (SSA) más cercana completando el Form SS-5.

Al presentar tu SS-5 necesitarás también proporcionar cierta documentación que muestre tu edad, identidad, estatus de inmigración, y permiso para trabajar en EE.UU.

Por otro lado, si esperas recibir ingresos por becas, subvenciones gravables o cualquier otro ingreso que no sea laboral, lo más probable es que no califiques para un Social Security Number (SSN), en vez de ellos deberás solicitar un ‘Individual Taxpayer Identification Number’ (ITIN).

ITIN es solo utilizado para fines fiscales y solo es reconocido por el IRS y algunas oficinas fiscales estatales, pero no por el ‘Social Security Administration’ (SSA).

Puedes solicitar tu ITIN directamente con el IRS completando el form W-7.

También puedes prepararlo con Sprintax Forms.

Completa tu formulario de solicitud de un ITIN

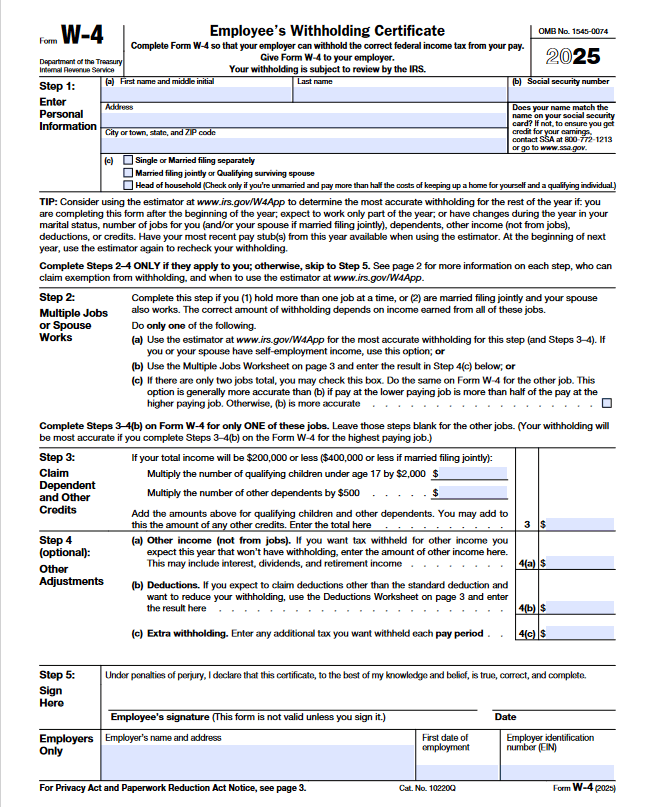

2. Form W-4

Cuando empieces a trabajar y obtener ingresos en EE.UU. tu empleador te proporcionará el form W-4 en tu primer día de trabajo.

El propósito de este formulario es determinar cuánto impuesto debe retenerse de tus ingresos.

Es crucial que completes tu Form W-4 de manera correcta, de lo contrario, pagarás menos impuestos de lo que deberías y te enfrentarás a un gran pago de saldo de impuestos al final del año fiscal.

De ninguna manera indiques que estás exento de pagar impuestos, esto te resultará en una gran deuda con la oficina fiscal.

Completando el Form W-4

Para completar tu Form W-4 necesitarás proporcionar detalles personales como tu nombre, dirección en EE.UU., TIN y estado civil (tip: ingresa o escribe ‘single’ a menos que estés casado(a) con un residente de EE.UU., solo en ese caso podrás realizar una declaración conjunta).

Antes de terminar con tu formulario, es importante hacer una revisión para asegurarse de que cada detalle proporcionado es correcto. Una vez hecho esto, deberás imprimir tu W-4, firmarlo, fecharlo y dárselo a tu empleador.

Puedes preparar su formulario W-4 con Sprintax Forms.

Completa su formulario W-4 aquí

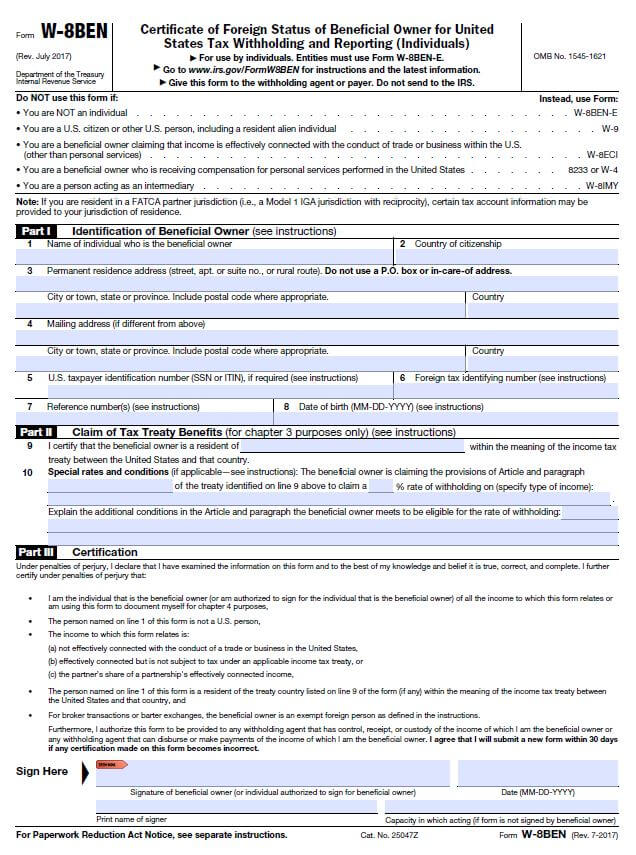

3. Form W-8BEN

Para reclamar el beneficio de un tax treaty, debes completar un formulario W-8BEN o un formulario 8233.

Estados Unidos tiene muchos tax treaties diferentes con muchos países de todo el mundo.

Como estudiante internacional en EE.UU., es posible que puedas hacer uso de un tax treaty para pagar una cantidad reducida de impuestos sobre tus ingresos.

Hay una variedad de formularios W-8 y cada uno es bastante complejo. El W-8BEN es el tipo más común utilizado por lo empleados no-residentes.

Completando el W-8BEN

A decir verdad, el form W-8 es bastante complejo y puede ser difícil de completar.

Aunque requiere los conceptos básicos como nombre, país de origen y TIN, también solicita los contactos de los cuales recibes el ingreso que informa.

A menudo, se consulta a un profesional para ayudarlo a completar la Parte II del formulario, en relación con la elegibilidad y los detalles del tax treaty.

Sin embargo, determinar la elegibilidad de un tax treaty es bastante fácil con Sprintax Forms.

Todo lo que debes hacer es ingresar tu información en nuestro cuestionario.

Sprintax Forms software determinará si estás permitido de reclamar un tax treaty.

Y, si tienes derecho a reclamar un tax treaty, nuestro sistema lo aplicará automáticamente al cálculo en tu declaración de impuestos. Es así de fácil!

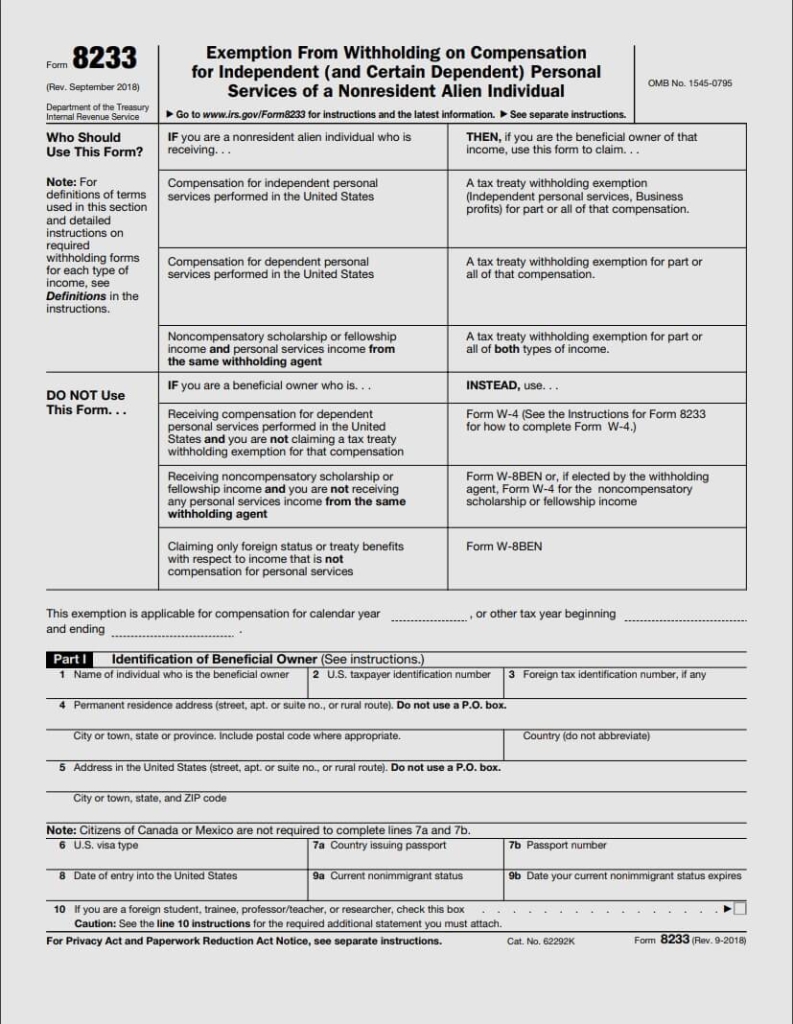

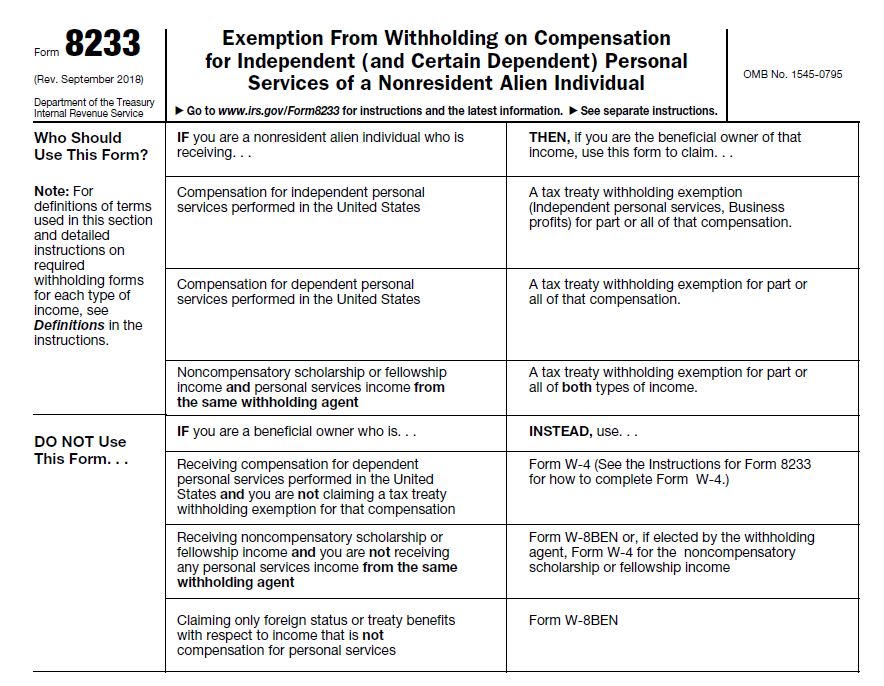

4. Form 8233

Si recibes ingresos de becas o becas no compensatorias e ingresos por servicios personales (incluidas las becas compensatorias o ingresos de becas) de tu universidad y deseas reclamar un beneficio de tax treaty para ambos y pagar una cantidad reducida de impuestos, deberás completar un Formulario 8233 y enviarlo a tu universidad.

Deberás completar un Form 8233 separado:

- Para cada año fiscal (asegúrate de especificar el año fiscal en el espacio indicado sobre el ‘Part I’ del formulario)

- Para cada agente de retención (Universidad)

y

- Para cada tipo de ingreso

Para completar el Form 8233 necesitarás:

- Información personal como tu nombre, TIN y dirección en tu país de residencia

- Detalles de tu tipo de visa de EE.UU. incluyendo:

– la fecha de tu entrada a EE.UU. (en relación con tu estado actual de no inmigrante) y la fecha en que vence tu estado actual de no inmigrante

– También necesitarás una copia de tu visa - La descripción de los servicios prestados, y el monto total de ingresos obtenidos

- El tax treaty exacto (y el artículo del treaty) en el que basas tu reclamo de exención de impuestos

Completa el formulario 8233 aquí

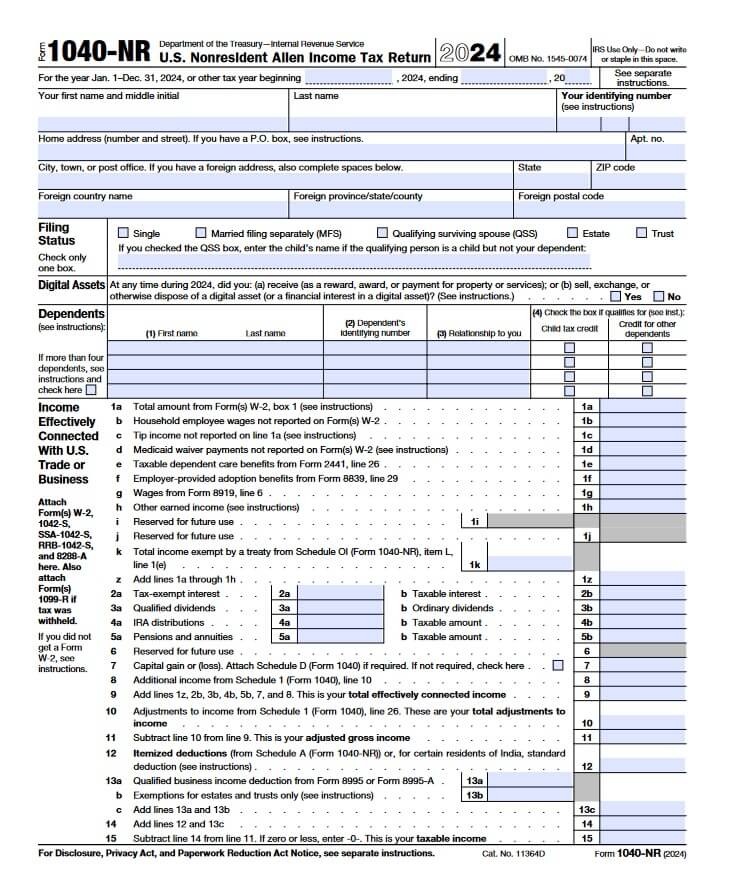

5. Forms 1040NR

Todos los extranjeros no residentes que estudian/trabajan en los EE. UU. tienen la obligación legal de presentar una declaración de impuestos y debes hacerlo presentando un formulario 1040NR.

Para completar tu 1040NR necesitarás:

- Información personal

Nombre, Dirección y TIN - Detalles de tus ingresos, salarios, propinas, etc.

Tu empleador te proporcionará el Form W-2 (Resumen de ingresos e impuestos) a inicios de Febrero, este documento es esencial para realizar tu declaración de impuestos al finalizar el año fiscal. El formulario incluye detalles importantes sobre tus ingresos totales incluyendo salarios, propinas, beneficios adicionales imponibles, y los impuestos Federales y Estatales retenidos. - Detalles de tu beca, si corresponde

- Detalles de ingresos exentos de tax treaties

Si tienes derecho a beneficiarte de algún tax treaty, debes informar todos tus ingresos exentos en tu Form 1040NR - Tu firma!

No olvides firmar tu declaración. El Form 1040NR no se considera una declaración de impuestos a menos que se encuentre firmada y fechada.

La fecha límite para presentar un 1040NR para el año fiscal 2024 es el 15 de abril de 2025.

Quién te puede ayudar?

Si, como muchos otros estudiantes internacionales o participantes J1 encuentras el tema de impuestos bastante engorroso, es posible que necesites ayuda preparando tu declaración y completando tus documentos fiscales correctamente para garantizar el cumplimiento con el IRS.

La respuesta?

Sprintax Returns

Sprintax Returns es el único software de preparación de impuestos en línea para no-residentes en los EE. UU.

Sprintax te proporcionará un servicio sin estrés de principio a fin.

Además, si tienes alguna pregunta, nuestro equipo de chat en vivo está disponible las 24 horas, los 7 días de la semana para ayudarte.

Luego de crear tu cuenta, el software Sprintax te ayudará a preparar tus declaraciones de impuestos federales y estatales 1040NR totalmente legales. Sprintax también te permitirá recibir tu reembolso máximo de impuestos legalmente posible.

Prepare su declaración de impuestos de estudiante internacional

Sprintax Forms

Nuestro Tax Determination Software (TDS) está diseñado para garantizar que los estudiantes y empleados sean gravados sin errores y que el monto de deducción de impuestos sobre sus ingresos sea correctamente reportado al IRS.

Puedes también solicitar fácilmente tu SSN, establecer tu estado de residencia fiscal y determinar el derecho a un tax treaty.

Sprintax TDS también te ayudará a preparar fácilmente tus forms SS-5, W-8BEN, 8233 y W-4.

Para obtener más información sobre sus obligaciones fiscales en EE. UU., consulte esta guía: